又到抄基金经理作业的时候了!

截至目前,公募基金四季报已经披露完毕。中证君统计发现,主动型权益基金2020年4季度小幅加仓银行股,共有26只A股银行股被重仓,其中兴业银行、杭州银行、平安银行、招商银行在4季度被显著增持。

业内人士认为,多数时期银行业指数走势与机构持仓比例呈较强的正相关性。随着经济恢复、行业企稳,基金银行股持仓比例还有较大提升空间,银行板块有望继续估值修复。

26只银行股被基金重仓

2020年4季度主动型权益基金(普通股票型、偏股混合型、灵活配置型、平衡混合型等4类基金)重仓股榜单中,共出现26只A股银行股。

中证君统计Wind数据发现,截至1月26日,主动型权益基金2020年4季度合计重仓持有A股银行股市值662.54亿元,重仓持股总市值20840.67亿元,银行股持仓比例为3.18%,较3季度环比小幅提升。

从持股总量上来看,邮储银行遥遥领先,基金共重仓持有19.09亿股,不过主要为战略配售基金持有。从持股占流通股比例来看,9家银行超1%,2家银行超5%,最高的为邮储银行(16.94%),宁波银行以7.34%位居第二。

2020年四季度主动型权益基金重仓银行股

数据来源:Wind

从持股总市值来看,招商银行、宁波银行超百亿元,邮储银行、兴业银行和平安银行紧随其后,持股总市值超50亿元。值得一提的是,在持股总市值占比上,已经出现明显的头部效应。招商银行、宁波银行、邮储银行、兴业银行和平安银行合计占板块整体持仓市值比重超91%。

从重仓股持仓变动来看,2020年四季度,主动型权益基金共加仓12只银行股,减仓14只银行股。其中,兴业、光大、宁波银行、平安、杭州银行、招商、南京银行增持数量高于5000万股,最高的为兴业银行,达2.03亿股。农行、工行、建行、常熟银行、邮储、中行、江苏银行减持数量居前,均超过1000万股。

有基金前十大重仓股均为银行

中证君注意到,去年四季度,部分基金经理加大对银行股的持仓,甚至有基金all in银行股。

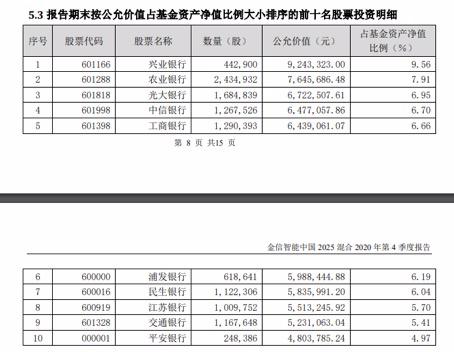

例如混合型基金“金信智能中国2025”并非银行主题类基金,但是2020年四季度末的十大重仓股均为银行股,前十大重仓股占基金资产净值比例为66.09%。

来源:基金公告

此外,中融鑫价值A、北信瑞丰外延增长和东方周期优选等基金,前十大重仓股中也多为银行股。

来源:中融鑫价值A基金公告

来源:北信瑞丰外延增长基金公告

来源:东方周期优选基金公告

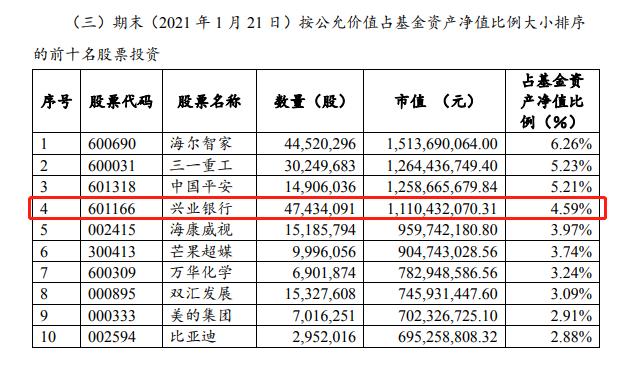

值得一提的是,明星基金经理谢治宇已“杀入”银行股。

1月25日,由谢治宇管理的兴全合润混合型证券投资基金发布上市交易公告书。公告书显示,谢治宇在1月大幅加仓兴业银行,截至1月21日,兴业银行新进兴全合润前十大重仓股,位列第四,占基金资产净值比例为4.59%。

来源:基金公告

看好银行股估值向上行情

金信智能中国2025基金经理刘榕俊认为,目前银行等低估值蓝筹股的估值处于历史底部,下跌的空间有限,估值修复的可能性较大, 相对看好具有较高ROE以及较低PE/PB估值的银行板块,并将其作为配置首选。

东方周期优选基金经理薛子徵称,随着国内宏观经济基本面的持续复苏,对于银行不良资产的担忧将一定程度缓解,预计可享受一轮PB修复行情。

虽然去年4季度基金小幅加仓银行,但整体持仓还是处于历史低位。据招商证券统计,2019年末公募重仓银行板块占比曾达到6.52%的高位,2020年前两个季度持续下跌,2020年三季度止跌启升,但纵观近十年季度数据,目前仍处于历史低位。

来源:招商证券

廖志明团队指出,多数时期银行业指数走势与机构持仓比例呈较强的正相关性。随着经济较强复苏,叠加银行板块估值及基金银行持仓处于低位,预计2021年基金银行股持仓比例将明显上升,或升至6%左右。

展望2021年,北信瑞丰外延增长基金经理庞文杰表示,伴随下半年至2022年全球货币政策正常化,预计全球利率水平有望进一步抬升,以银行、保险为代表的金融板块将持续受益。

中融鑫价值A基金经理吴刚、陈荔称,去年12月,新能源、军工等高景气板块出现显著上行,而金融、地产等周期性板块则出现回调,行情分化较为明显。2021年国内经济修复动能持续,金融板块整体低估,存在较好的投资机会。

编辑:李若愚 郑雅烁