在银监会对金融机构要求降杠杆的大背景下,此前消费金融公司以资产证券化增加融资的方式正逐渐被限制。目前,消费金融平台正采用新的融资渠道进行融资。

8月8日,京东2018年第一期资产支持票据(ABN)在银行间市场发行。此单ABN产品不仅是中国银行间市场首单消费金融类ABN,也是京东白条资产证券化产品在银行间市场的首次发行。

公开京东白条ABN发行规模合计达10亿元,各档资产支持票据均在全国银行间债券市场公开发售,发起机构将持有各档资产支持票据发行规模的5%。数据显示,此次交易最终发行利率为优先A级票据4.8%,优先B级票据4.9%,中间级票据7.15%。

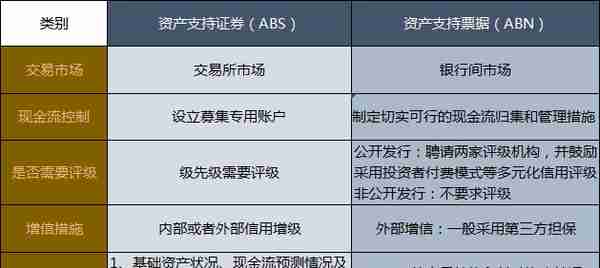

ABS与ABN对比

在ABN出现之前,由于ABS能带来大量低成本资金,使消费金融公司在风险可控的情况下获得最大息差,引来包括BATJ等互联网巨头争相发行ABS。

ABS,即资产证券化,是指以基础资产未来可产生的稳定现金流为支撑,通过标准化产品设计进行信用增级,在此基础上发行资产支持证券的融资活动。它可以有效地扩大直接融资,提升融资效率,降低融资成本,成为各消费贷款服务提供者优化融资结构的重要渠道。

举个例子,假如A有一笔定期存款在银行,要下个月才到期,但要购买的产品三天内开售,在急需现金的情况下有两种做法。一种做法是,两天内把定期存款取出来,但只能从这笔定期存款得到活期存款的收益。另一种做法是,将自己的存折给朋友并向他借钱,告诉他还款来源是下个月到期的定期存款。

第二种办法原理上类似ABS,其中下个月到期的定期存款就是未来产生现金流的基础资产。所谓ABN,即资产支持票据,是一种债务融资工具,该票据由特定资产所产生的可预测现金流作为还款支持,并约定在一定期限内还本付息。

表面上看ABN与ABS都是融资渠道,实际上却有些区别。

ABS为何低迷?

从2014年开始,ABS赢得各路人马追捧。互联网巨头阿里、京东、百度先后入场布局,作为电商企业,阿里、京东的ABS一般对接应收账款(蚂蚁花呗、京东白条)和小额贷款(蚂蚁借呗)。

2013年7月29日,“东证资管-阿里巴巴I号专项资产管理计划”成功发行,标志着阿里里在ABS发行上迈开第一步。2016年,阿里两家蚂蚁小贷公司发行的ABS规模达到了490亿元,2017年全年发行规模进一步飚升至2692亿元。

值得注意的是,2015年这个数字仅为60亿元。三年间,蚂蚁小贷公司共发行ABS的规模总计3242亿元。

2015年9月,京东白条ABS作为首单互联网消费金融资产证券化产品在深交所成功发行,截至目前已累计发行数十期。但据了解,虽然京东白条第一期的ABS优先级资产质量较高,但次优级资产发行利率过高,达到7.3%。

受从去年年底对小贷公司业务的整顿,使消费金融ABS市场一直处于低迷期。

11月21日,互联网金融风险专项整治工作领导小组办公室下发《关于立即暂停批设网络小额贷款公司的通知》;12月1日,《关于规范整顿“现金贷”业务的通知》出台后,网络小贷遭遇全面整顿。

数据显示,截止到2018年上半年,小额贷款ABS总发行规模450.32亿元,较去年同期下降接近一半,达48.5%。

另外,今年上半年,阿里系“小微小贷”发行规模虽然保持第一,但同比下降14%;阿里系的“商诚小贷”发行规模约50亿元,同比下降85%。

究其原因,上半年影响消费金融ABS发行量,除了以现金贷的底层资产质量问题,加上审批时间长,另外,在去杠杆后,上半年各大金融机构严格执行政策约束,对消费金融发行ABS或多或少会产生一些影响。

一秒通1MT.CN

一秒通1MT.CN