P2P网贷机构清零后,除了尚未全身而退的投资人仍然忐忑,同样七上八下的还有新网银行。这家2018年网贷存管排名行业第一的银行,在失去这块轻资本消耗的重要收入后,该何去何从?

1.民营同期生,新网无依傍

在四川地界,前有上市银行成都银行,后有2020年刚成立的号称注册资本第一的城商行四川银行,深耕本地的小微贷款优势,新网银行全无。

在互联网银行赛道,微众银行有腾讯流量支撑,网商银行有阿里店家依托,苏宁银行有苏宁产业链捧场。而新网银行背后股东为新希望集团、小米和红旗连锁(四川本地超市),开拓客户的流量优势,新网银行微弱。因此,成立之初的新网银行,明确了“万能连接器”的定位,完全放弃了依靠自身内生客户的路径,一方面依靠合作开拓信贷业务,另一方面押注网贷存管开拓非息业务。

2.成也存管,败也存管

2018年,新网银行获批入选P2P存管银行的白名单后,开始大举跃进,作为中间业务,存管收入不占用资本,对于资本金缺乏的新生银行至关重要。据互联网金融协会发布的信息,截止2018年底,新网银行提供资金存管的P2P网贷平台有109家,排名行业第一。

新网银行存管业务收费通常包括两部分:一是平台接入费20万元;二是根据存管资金交易规模按年收取0.5%的存管费用,还包括提现费(每笔缴纳1元)。新网银行财报中没有公布存管收入,但根据财报,2017年手续费和佣金收入仅为5165万,2018年飙升到2.94亿,2019年为11.4亿,增长了7.2倍,存管业务为新网银行带来了丰厚的利润和高速增长

随着P2P网贷平台陆续暴雷,新网银行的存管业务开始缩水,2019年末存管平台仅剩39家。随着2020年11月P2P网贷平台彻底清零,新网的网贷存管业务也一并归零了。盈利的负重全部押在了信贷业务头上。

3.助贷和联合贷款的混合双打

没有既定客群,没有流量优势;缺乏资金来源,自身资本有限——各种叠加约束下,新网银行选择了互联网银行的定位,一来突破线下跨省经营受限的先天缺陷,二来解决资金和用户不足的瓶颈。并很干脆地选择了合作路线,采取了助贷和联合贷款的双打模式,甚至连开发一个独立APP都放弃了。

依靠助贷,链接用户,解决市场开拓的难题。新网银行连接了蚂蚁金服、中国移动、中国银联、陆金所、京东金融、美团、滴滴、今日头条、优信、美利等多家流量、场景平台,实现了个人用户的快速拓展。在合作关系中,助贷机构提供客户获取中介费用,新网银行提供资金并进行风控管理,同时让渡品牌,龙头产品“好人贷”反而成为了背后的女人。如今日头条的“放心借”、滴滴的“滴水贷”,背后资金方都是新网银行的“好人贷”。助贷让在用户上“无米之炊”的新网银行一度火热,首席运营官刘波曾放话“流量多得用不完,我每天在发愁要怎么办”。

依靠联合贷款,链接钱,突破资金不足的瓶颈。流量和用户来了,巨大的资金需求缺口,对于揽存困难又面临资本约束的的新网银行,联合贷款成为最好出路,2019年新放贷款中,约有70%为联合贷款,合作对象包括工行、光大银行、华夏银行、兴业银行、津滨海农商行和村镇银行等上百家银行,以及四川信托等非银机构,共同出资满足用户的资金需求。

为了实现“万能链接”,新网银行把信贷、支付、风控、征信、大数据全部模块化,针对不同类别互联网渠道和场景的特点,将业务元素抽象化、信贷流程标准化后,以组件化的形式对外输出,以满足不同合作伙伴快速批量接入,又能个性化定制的目的。所以在各互联网公司中,这个立于西南部的新生银行,科研费用和科技人才占比在同期民营银行中处于领先:2019年微众银行科技人数高达1080人,其次为新网银行243人、网商银行200人、富民银行196人、亿联银行185人。新网银行的科技人员占比最高,高达70%。

4.激流勇进的两年

合作推动下,2018年和2019年的新网银行激流勇进。在和同区域城商行以及同期互联网银行对标中,虽然规模不占优势,有三个指标表现亮眼:利润率、贷款规模比重和净息差。

资产回报率遥遥领先。经过2018年扭亏为盈后,2019年,新网银行ROA达到2.82%,是同类型微众银行(1.55%)、网商银行(0.9%)、成都银行(1.06%)两倍。

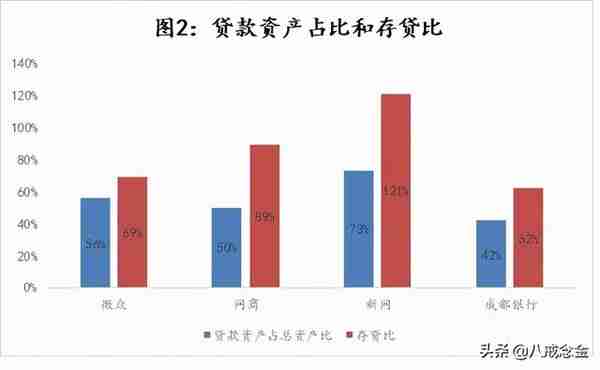

高ROA背后,是高收益率的信贷规模在资产配置占比很高,2019年,新网银行贷款规模占总资产比为73%,存贷比高达121%,远高于同行。微众银行贷款资产占比为56%,存贷比为69%;网商银行贷款占比50%,存贷比为89%,成都银行贷款占比为42%,存贷比为62%。助贷和联合贷款的双打模式助推了信贷业务信仰。

贷款业务的高收益率拉升了新网银行净息差。2018年时净息差为4.3%,超过微众银行,略低于网商银行,远高于传统银行2%的平均值。得益于“好人贷“这类个人贷款的高利率,根据贷款客户的公开反馈,新网银行的贷款利率大概在万三,年化收益率为10.95%,如和美利车合作提供的汽车消费贷款利率在9%左右。

狂飙之下带来了隐患。在聚投诉和黑猫统计中,对于新网银行的投诉分别为664和1248条,投诉类型有二:一类是授信管理,如虚增贷款、贷款利率与合同不符、变相收取附加费;一类是贷后管理,如催收、不允许提前还款、出现问题时找不到对应机构。前者源于互联网线上贷款授信审批缺乏“仪式感”的先天风险,以及助贷收费的不透明;后者是银行与助贷机构权责不分的扯皮。

严格来说,助贷机构仅限于提供信息,从银行处赚取服务费;商业银行提供信用负责风控,发放贷款赚取利息,两者应该泾渭分明。但在具体操作中,因小型商业银行不具备风控能力,助贷机构从信息机构变相成为信用机构,承担了授信审核的职能,并由此拉高手续费,再叠加贷款利率,贷款成本一直居高不下。在这种边界模糊下,一旦出现客户投诉,第一接触方助贷机构和银行出现扯皮,也不足为奇。

2020年7月,“商业银行网贷新规”出台,厘清了这些边界,身家系于互联网贷款的新网银行的狂飙进程或许要减速了。

5、“商业银行网贷新规”的松和紧

2020年7月17日,多次征求意见的《商业银行互联网贷款管理暂行办法》终于出台,为火爆的互联网贷款立了规矩,但规则有紧有松。

厘清了职能边界。总体而言,商业银行“应当按照合作机构资质和其承担的职能相匹配的原则,对合作机构进行准入前评估,确保合作机构与合作事项符合法律法规和监管要求”。最核心的,“授信审批、合同签订等核心风控环节应当由商业银行独立有效开展。”对于联合贷款,“不得与无放贷业务资质的合作机构共同出资发放贷款”。对于不出资的纯助贷,“合作机构不得以任何形式向借款人收取息费,保险公司和有担保资质的机构除外”。

限定了额度和期限。单户用于消费的个人信用贷款授信额度应当不超过人民币20万元,到期一次性还本的,授信期限不超过一年。为了避免银行通过循环贷款绕开这一限制,又进一步明确“对期限超过一年的上述贷款,至少每年对该笔贷款对应的授信进行重新评估和审批”。 对于新网银行限额50万,期限5年的“好人贷”,影响不小。

松口气的是,之前征求意见阶段,业界担心会限制城商行通过互联网贷款跨省展业,但办法仅规定,“地方法人银行开展互联网贷款业务,应主要服务于当地客户,审慎开展跨注册地辖区业务,有效识别和监测跨注册地辖区业务开展情况。无实体经营网点,业务主要在线上开展,且符合中国银行保险监督管理委员会其他规定条件的除外“。互联网贷款一骑绝尘在全国开展的基础尚在。

如此来看,失去了存管业务,只能将主要精力全部押注互联网贷款的新网银行,虽然能暂时松一口气,但仍需开拓新的业务增长点。或许应该将眼光回望自我,新希望集团的农业产业链,小米的下游“米粉“消费链,红旗连锁的供应链,能否承载起新的狂飙?

未来,压力尚存。

一秒通1MT.CN

一秒通1MT.CN